Luật Quản lý thuế (sửa đổi) gồm 17 chương, 152 điều, quy định việc quản lý các loại thuế, các khoản thu khác thuộc ngân sách nhà nước.

Đối tượng áp dụng của luật bao gồm người nộp thuế, cơ quan quản lý thuế, công chức quản lý thuế và cơ quan nhà nước, tổ chức, cá nhân khác có liên quan.

Luật này có hiệu lực thi hành từ ngày 1/7/2020; quy định về hóa đơn, chứng từ điện tử của Luật này có hiệu lực từ ngày 1/7/2022, khuyến khích cơ quan, tổ chức, cá nhân áp dụng quy định về hóa đơn, chứng từ điện tử của Luật này trước ngày 1/7/2022.

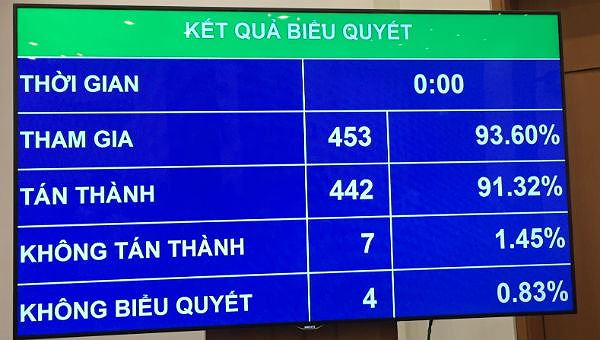

Trước khi Quốc hội bỏ phiếu biểu quyết thông qua luật, trình bày Báo cáo giải trình, tiếp thu, chỉnh lý dự thảo Luật tại phiên họp, Chủ nhiệm Ủy ban Tài Chính, Ngân sách của Quốc hội Nguyễn Đức Hải cho biết, về xử lý đối với việc chậm nộp tiền thuế được quy định tại Điều 59 của dự thảo Luật, có ý kiến cho rằng, việc quy định tiền chậm nộp ở mức 0,03%/ngày là thấp hơn so với lãi suất ngân hàng, dẫn đến việc các doanh nghiệp cố tình trây ì, chậm nộp tiền thuế để giảm chi phí, do đó đề nghị cần nghiên cứu tăng mức tính tiền chậm nộp ở mức cao hơn.

Giải trình về nội dung này, Ủy ban thường vụ Quốc hội cho biết, trong giai đoạn vừa qua, do biến động của nền kinh tế, nhiều doanh nghiệp gặp khó khăn vì lý do khách quan, do đó để nuôi dưỡng nguồn thu, tạo điều kiện và tháo gỡ khó khăn cho doanh nghiệp, Quốc hội đã nhiều lần điều chỉnh giảm mức tiền chậm nộp (từ 0,07% xuống 0,05% và hiện nay là 0,03%/ngày).

"Mặt khác, mức tính tiền chậm nộp 0,03%/ngày tương đương với mức 10,95%/năm, trong khi ghi nhận lãi suất huy động bằng VND hiện nay khoảng 4,5 - 5,5%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng và mặt bằng lãi suất cho vay VND hiện nay phổ biến từ 6 - 9%/năm đối với các khoản cho vay ngắn hạn. Như vậy, mức tiền chậm nộp hiện nay đã vượt quá mức lãi suất cho vay cao nhất trên thị trường. Do đó, Uỷ ban thường vụ Quốc hội xin Quốc hội cho phép giữ như dự thảo Luật trình Quốc hội cho ý kiến tại kỳ họp thứ 7”, ông Nguyễn Đức Hải nói.

Về trường hợp được xóa nợ, tiền chậm nộp, tiền phạt ở Điều 85 dự thảo Luật, có ý kiến cho rằng, Điều 85 quy định về điều kiện để xóa nợ, trong khi các khoản xóa nợ 5 tỷ, 10 tỷ, 15 tỷ đều tập trung vào đối tượng là doanh nghiệp, hợp tác xã, nhưng dự thảo Luật chỉ quy định Chủ tịch UBND tỉnh quyết định sau khi có doanh nghiệp, hợp tác xã bị tuyên bố phá sản mà không quy định về mức tiền được xóa.

Đối với hộ kinh doanh được xóa sau 10 năm nhưng doanh nghiệp, hợp tác xã không thấy quy định thời hạn bao nhiêu năm xóa hay đủ điều kiện phá sản là đủ điều kiện được xóa nợ ngay.

Theo giải trình của Ủy ban thường vụ Quốc hội, Điều 85 dự thảo Luật quy định xóa nợ đối với 3 đối tượng là doanh nghiệp, hợp tác xã bị Tòa án tuyên bố phá sản mà không còn tài sản để nộp thuế (tại khoản 1 Điều 85); cá nhân đã chết, mất năng lực hành vi dân sự mà không có tài sản để nộp thuế (tại khoản 2 Điều 85); và các khoản tiền thuế nợ đã quá 10 năm mà cơ quan quản lý thuế đã áp dụng các biện pháp cưỡng chế nhưng không có khả năng thu hồi (tại khoản 3 Điều 85).

Đối với doanh nghiệp, hợp tác xã phá sản thì trình tự, thủ tục thực hiện theo quy định của pháp luật về phá sản thể hiện tại khoản 1 Điều 85 và đối với cá nhân thể hiện tại khoản 2 Điều 85 của Luật Phá sản, tại dự thảo Luật quy định thẩm quyền xóa nợ quy định giao Chủ tịch UBND cấp tỉnh nên trường hợp doanh nghiệp, hợp tác xã phá sản không quy định khoản nợ phải quá 10 năm và cũng không quy định mức tiền xóa nợ (không giới hạn về mức tiền xoá nợ).

Đối với khoản nợ của doanh nghiệp đã quá 10 năm mà cơ quan quản lý thuế đã áp dụng các biện pháp cưỡng chế nhưng không có khả năng thu hồi (tại khoản 3 Điều 85), dự thảo Luật quy định thẩm quyền xóa nợ dưới 5 tỷ đồng giao Chủ tịch UBND cấp tỉnh; từ 5 đến 10 tỷ đồng giao Tổng cục trưởng Tổng cục Thuế, Tổng cục trưởng Tổng cục Hải quan; từ 10 đến 15 tỷ đồng giao Bộ trưởng Bộ Tài chính và trên 15 tỷ đồng giao Thủ tướng Chính phủ.

Vì vậy, UBTVQH xin Quốc hội cho phép giữ như dự thảo Luật trình Quốc hội cho ý kiến tại kỳ họp thứ 7.

(Theo baophapluat.vn)